平成27年度税制改正(相続税)

目次

|

2015年より相続税が大幅に改正されました。 では、一体何が変わるのでしょうか? 今までの制度だと相続税が発生しなかった方にも、相続税が課される場合が大いにあり得ます。 しっかりと事前に対策しておくことが重要です。 |

|

ぎふ相続サポートセンター、税理士の藤田が相続税改正について解説致します!

2015年の相続税改正で変わること

大きく4つあげられます。各項目について、改正前と比較して説明します。

また、2015年の相続税改正の適用開始時期は下記の通りです。

相続税の場合は、2015年1月1日以降に相続が発生した人

贈与税の場合は、2015年1月1日以降の贈与日の方に適用されます。

|

|

|

|

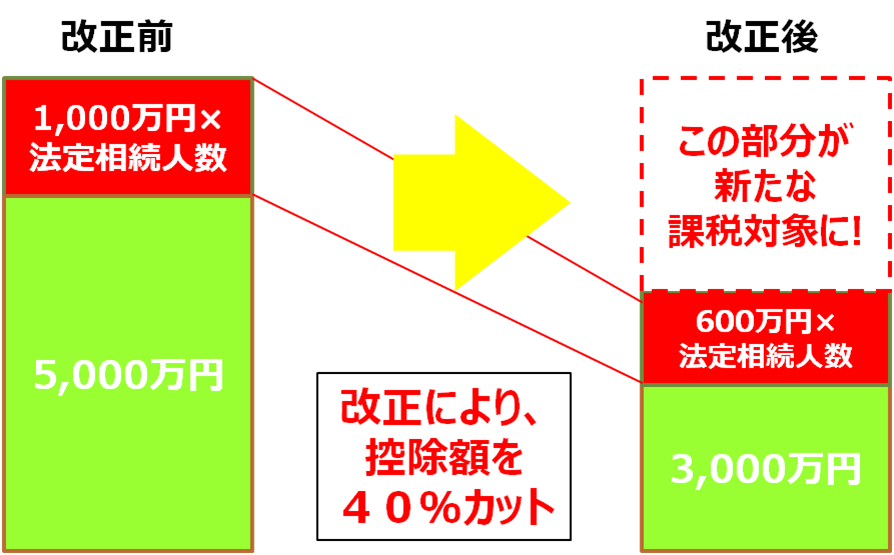

相続税の基礎控除引き下げ

改正前は基礎控除額が5000万円+1000万円×法定相続人数でしたが、

改正により、3000万円+600万円×法定相続人数となりました。

これにより生じる差額分が新たな課税対象となり、

今までなら相続税がかからなかった家庭でも税金が課せられるケースが増えます。

相続税・贈与税の最高税率を引き上げ

相続税の最高税率が50%⇒55%に変更になりました。(法定相続分の取得価額が6億円超の場合)

また、贈与税の最高税率も同様に50%⇒55%になります。

(基礎控除後の課税価格 が4500万円を超える場合)

詳しくは相続の専門家である当センターに一度ご質問下さい!

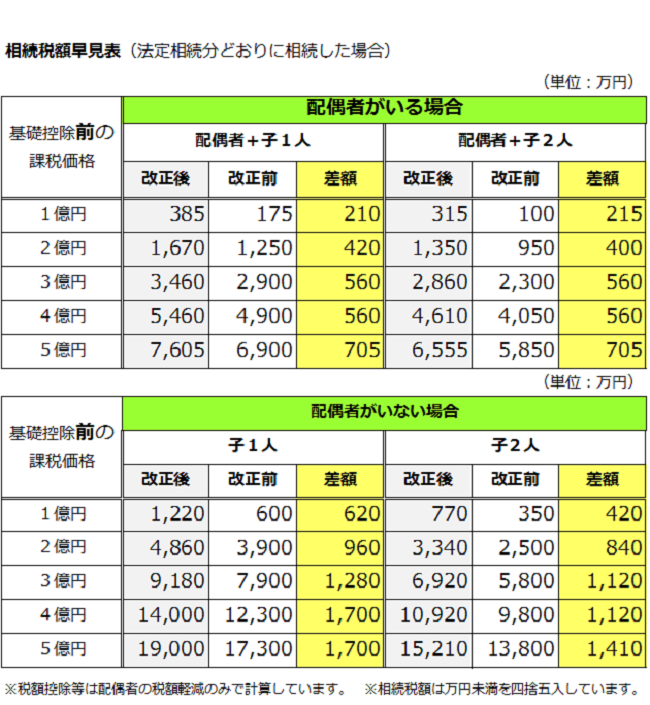

相続税額早見表

改正により変動する納税額を表にしました。改正後、納税額が大きく変わることがあります。

したがって、相続税の事前対策(生前対策)がとても重要になります。

当センターでは生前対策のご相談も多数お受けしており、親身にアドバイス・サポートさせて頂いております。

当センターが行っている生前対策の内容もどうぞご覧下さい。

>>>生前対策サポートページはこちらです

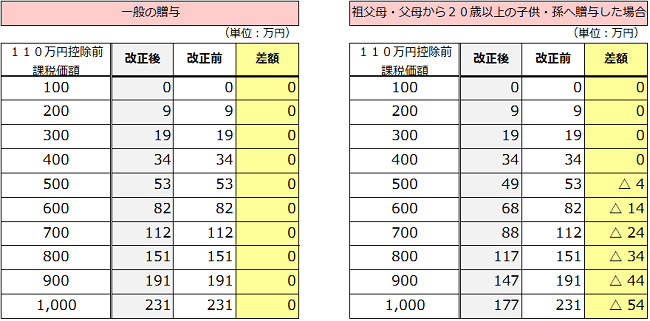

贈与税額早見表

20歳以上の子供・孫への贈与を行った場合、現在よりも税額が軽減される場合があります。

詳しくは一度ご相談下さい。

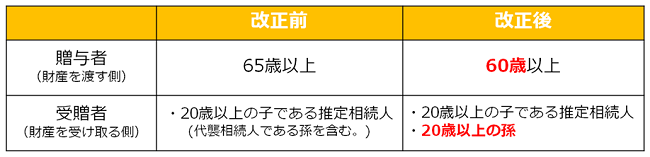

相続時精算課税制度の緩和

相続時精算課税制度は改正により緩和されています。

財産を渡す人の年齢に関する要件が『65歳以上』から『60歳以上』に引き下げられ、

財産を受け取る対象に『年齢20歳以上の孫』が追加されました。

このことにより、父母だけではなく祖父母からの贈与も対象に加わります。

小規模宅地特例の見直し

上記に記載したような改正の影響を受け、

地価の高い都市部では相続税を納税しなければならない人が増加したり、

増税の影響が大きくなり過ぎてしまう懸念があります。

その対策として、小規模宅地等についての相続税の課税金額の特例について、

居住用宅地の限度面積が拡大されることになりました。

これを受け、事業主や同族会社に土地を貸し付けている経営者には有利になりました。

| 2015年の大幅な相続税の改正により、 何度も繰り返しますが、事前に対策しておくことが重要です。 ぎふ相続サポートセンターでは、これまでに3,500件超の相続に関する相談をお受けしました。 相続に関してお悩みの方は、一度当センターにご相談下さい! |

サポートメニュー

相続手続きに関するご相談をお考えの方へ

相続税申告に関するご相談をお考えの方へ

よくご相談いただくケース

お客様からの声、相談解決実績に関して