相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

目次

1.相続税の基礎控除とは?

(1)基礎控除とは?

相続税を計算していく過程で、課税される遺産の総額から差し引くことができる金額のことを基礎控除といいます。

遺産から基礎控除を差し引いた後に金額が残らない場合(遺産 < 基礎控除)には、相続税はかからず、申告の必要もありません。

(2)基礎控除額の計算方法

基礎控除の額は以下の計算式で求めることができます。

【基礎控除額】3,000万円 + 600万円 × 法定相続人の数

(3)相続税の計算の際に考慮すべき相続財産は?

相続財産の洗い出しの際に財産の見落としをしてしまうと、相続税の申告が不要かどうかを正しく判断することができないため、慎重に調べましょう。

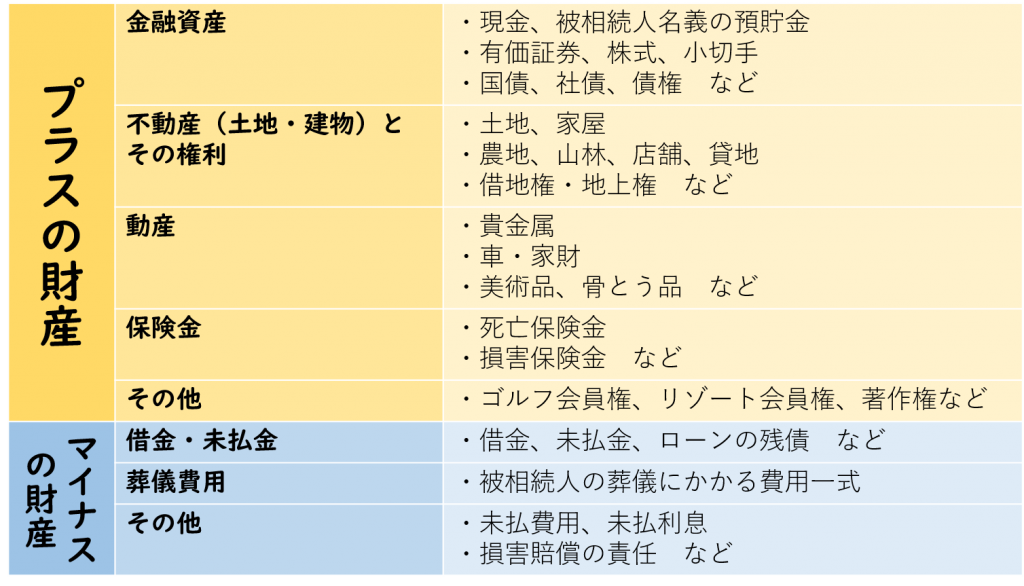

「財産」には現金や不動産のみならず、 被相続人が持っていた株式などの有価証券、車や貴金属、骨董品、ゴルフ会員権なども含まれます。

加えて借金や住宅ローンなどの「マイナスの財産」も相続財産として合算する必要があります。

以下の表に詳しくまとめましたので、見落としのないようにしましょう。

2.相続税の基礎控除計算に必要な法定相続人とは?

(1)法定相続人について

民法には、死亡した人の遺産を誰が相続するのかが明確に定められており、そこに記載されている人を法定相続人といいます。

具体的には、まず配偶者はどのような場合でも法定相続人となります。

ただし、婚姻届けを出している婚姻関係がある人に限定され、内縁関係や事実婚の配偶者は法定相続人になることはできません。婚姻関係であれば良いので、離婚協議中や別居状態であっても被相続人が死亡した時点で離婚していないのであれば、法定相続人となります。

配偶者以外の法定相続人については、次の通り被相続人との関係が強い順で優先順位が設けられています。

(2)相続放棄があった場合

税法上、法定相続人となる人が相続放棄をした場合であっても、その相続放棄した人は法定相続人のままとなります。

例えば、配偶者と子2人(うち1人は相続放棄)の場合の法定相続人の数は3人(配偶者+子2人)ということになります。

民法と税法では、相続放棄があった場合の法定相続人の取り扱いが異なる点にご注意ください。民法においては、相続放棄をした人は法定相続人とならず、順位の低い人へ権利が下がっていきます。

(3)法定相続人に養子がいる場合

税法においては、養子が法定相続人に入るかどうかは、実子の有無によります。

実子がいる場合には、法定相続人になれる養子は1人まで、実子がいない場合には2人までとなっています。

例えば、配偶者と子5人(うち養子2人)である場合の法定相続人の数は、4人(配偶者+実子3人+養子1人)となります。

これに対して民法では、また考え方が異なっていて、養子は何人であろうとすべて法定相続人となり、先程の例えでは、法定相続人は6人(配偶者+子5人)です。

(4)代襲相続があった場合

代襲相続とは、相続人となるはずだった人が既に死亡している場合に、その相続人の子が代わりに相続をする仕組みのことをいいます。

例えば、被相続人の配偶者、子、孫、父母、兄弟姉妹がおり、子は既に死亡しているとします。

そうすると、代襲相続により、配偶者と孫が法定数続人になるのです。

この仕組みは兄弟姉妹にも適用されます。

ただし、兄弟姉妹の場合の代襲相続は、1代限りである点に注意してください。

兄弟姉妹が既に死亡している場合には、その子(被相続人から見ると甥姪)が法定相続人になりますが、甥姪も死亡しており、かつ子がいる場合には、その子への代襲相続はありません。

(5)相続欠格・排除があった場合

相続欠格とは、被相続人の命を侵害するようなことをしたり、被相続人を脅迫して遺言書を作成させようとした相続人は、法定相続人の権利がはく奪されます。

相続排除とは、被相続人を虐待していたなどに、被相続人が家庭裁判所に申し立てをし、この相続人の相続権をはく奪することをいいます。

相続欠格、排除に該当した相続人は、法定相続人になることはできません。

(6)遺言で法定相続人以外に遺贈される場合

遺言で法定相続人以外の人が譲り受けた遺産には、相続税がかかります。

相続税の計算は、この遺贈も含めたすべての遺産を元にして計算され、各相続人が納付すべき相続税額は、それぞれが譲り受けた遺産額に応じて按分されます。

基礎控除の計算に法定相続人の数を使うため、法定相続人にしか基礎控除はないのかと思われるかもしれませんが、基礎控除は課税されるすべての遺産から差し引かれるので、相続であるか遺贈であるかは関係ありません。

ただし、遺贈を受けたからといって法定相続人になれるわけではなく、あくまでも法定相続人になれるのは、配偶者と血族相続人のみです。ここは混同しないように注意してください。

3.基礎控除を使った簡単な相続税の計算方法

課税遺産総額 × 各法定相続人の法定相続分 = 法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

法定相続分に応ずる各法定相続人の取得金額 × 税率 = 算出税額

各法定相続人ごとの算出税額の合計=相続税の総額

4.基礎控除額ギリギリの場合は申告したほうがいい?

遺産が基礎控除以下である場合には、相続税はかからないので、申告の必要はありません。

しかし、ご自分で申告する場合、遺産5,399万円、基礎控除5,400万円などギリギリの場合には、どうしたら良いのか迷われるかと思います。

その遺産額が間違いなく正確であるならば申告しなくても良いですが、少しでも変動する可能性があるならば、基礎控除以下であっても敢えて申告しておくという方法もあります。

なぜなら、申告していなかった場合に申告漏れが発見されてしまうと、一転して申告の必要があったことになるので、無申告加算税がかかってしまうからです。

これに対して、基礎控除以下であっても申告しておいた場合には、無申告にはならないので無申告加算税はかかりません。ただ、本来納めるべき相続税を納めていないので、過少申告加算税はかかります。

「どちらにもペナルティはかかるのだから同じでは?」と思われるかもしれませんが、両者は税率が異なります。無申告加算税は15%、過少申告加算税は10%となっており、申告すらしていないよりも、申告はしたが相続税が少なかったという方が、ペナルティが軽く済むようになっています。

特例を使用した場合、相続税申告がかからない場合はどうすればいい?

相続税申告を行う際、相続税がかかる財産の価格を減らすことができる特例が適用できる場合がございます。

その中でも一般的に利用されることが多い「小規模宅地等の特例」は、亡くなった人が住居などに使用していた宅地を相続した場合、その宅地の評価額を減額できるという特例です。

財産状況次第では、この「小規模宅地の特例」を用いることで相続財産がかからなくなる、という場合がございます。

特例を使えば相続税がかからなくなる場合、相続税申告が不要になるかと言えばそうではなく、相続税申告は必要です。

なぜかと言うと、これらの特例の適用を受けるには相続税申告が必要だからです。

特例を適用しての相続税申告を行いたい場合は、税理士事務所にご相談ください。

小規模宅地の特例について詳しくはこちら

専門家による無料相談

ぎふ相続サポートセンターでは、相続手続や相続税申告でお悩みの方のために初回60分の無料相談(事前予約制)を実施しております。

まずはお気軽にご予約下さい!

無料相談では、相続の専門家がお客さまのお話をしっかりとお聞ききし、お客さまの立場に立ったご提案をさせていただきます。

0120-783-380(受付9:00~18:00まで)

※無料相談はお客さまの思いをしっかりとお聞かせいただきたいため、直接お会いする面談形式のみとさせていただいております(お電話のみのご相談はご遠慮いただいております)

- 相続税の路線価と評価方法を解説!計算方法や補正のポイント

- 相続した不動産の相続税評価額について解説!

- 未分割でも相続税申告は必要!未分割のデメリットと特例適用の注意点

- マンションの相続税について

- 相続税申告が不要か判断する場合の注意点

- 小規模宅地等の特例の「同居」とは?様々なパターンを徹底解説!

- 土地を相続したら小規模宅地の特例を使いましょう!

- 小規模宅地等の特例で大幅節税へ!要件や事例をわかりやすく解説!

- 相続税の申告を税理士に依頼した方が良い理由

- 家なき子特例とは?適用条件や必要書類についてわかりやすく解説!

- 相続税は土地評価額を下げて大幅節税!対象になる土地20選

- 申告期限が近付いているという方へ

- 相続手続きトータルサポート(相続手続き+相続税申告)

- 相続税申告・納税

- 相続税の節税チェックリスト

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 税金の各種控除について

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 【税理士が解説】相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 【税理士が解説】相続税の申告を税理士に依頼する理由とは?5つのメリットを紹介

- 【税理士が解説】相続財産別の相続税の申告に必要な書類一覧

- 相続税申告期限がギリギリになってしまった方

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは

サポートメニュー

相続手続きに関するご相談をお考えの方へ

相続税申告に関するご相談をお考えの方へ

よくご相談いただくケース

お客様からの声、相談解決実績に関して