小規模宅地の特例ケース

目次

相続税申告、今まで気にしていなかったけれども対策しなくちゃいけないのかしら?

相続税をなるべく減らしたい!節税対策、納税資金対策を誰か教えてくれないかしら?

という方は、ぜひ一度ご一読ください!

平成27年度の税制改正から、相続税の基礎控除が引き上げられ、今まで相続税の心配をする必要のなかった方も、「相続税の申告、しなくちゃいけないのかしら?」と心配されている方は多いのではないでしょうか?

ご安心ください。そのような方にも安心していただけるよう、相続税対策をサポートさせていただきます。

このページでは、相続税対策の一つである「小規模宅地の特例」について解説いたします。

小規模宅地の特例とは?

小規模宅地等の特例とは、亡くなった方(被相続人)や生活を共にする家族(同一生計親族)の事業用や居住用の宅地について、通常の相続税評価額から「限度面積に対する一定割合の減額」をして相続税の課税対象額とするものです。

その対象となる土地は、「被相続人等の居住用宅地」「被相続人等の事業用宅地」「被相続人の貸付事業用宅地」のいずれかです。

まずはそれぞれ、どのような特例になっているのかを解説いたします。

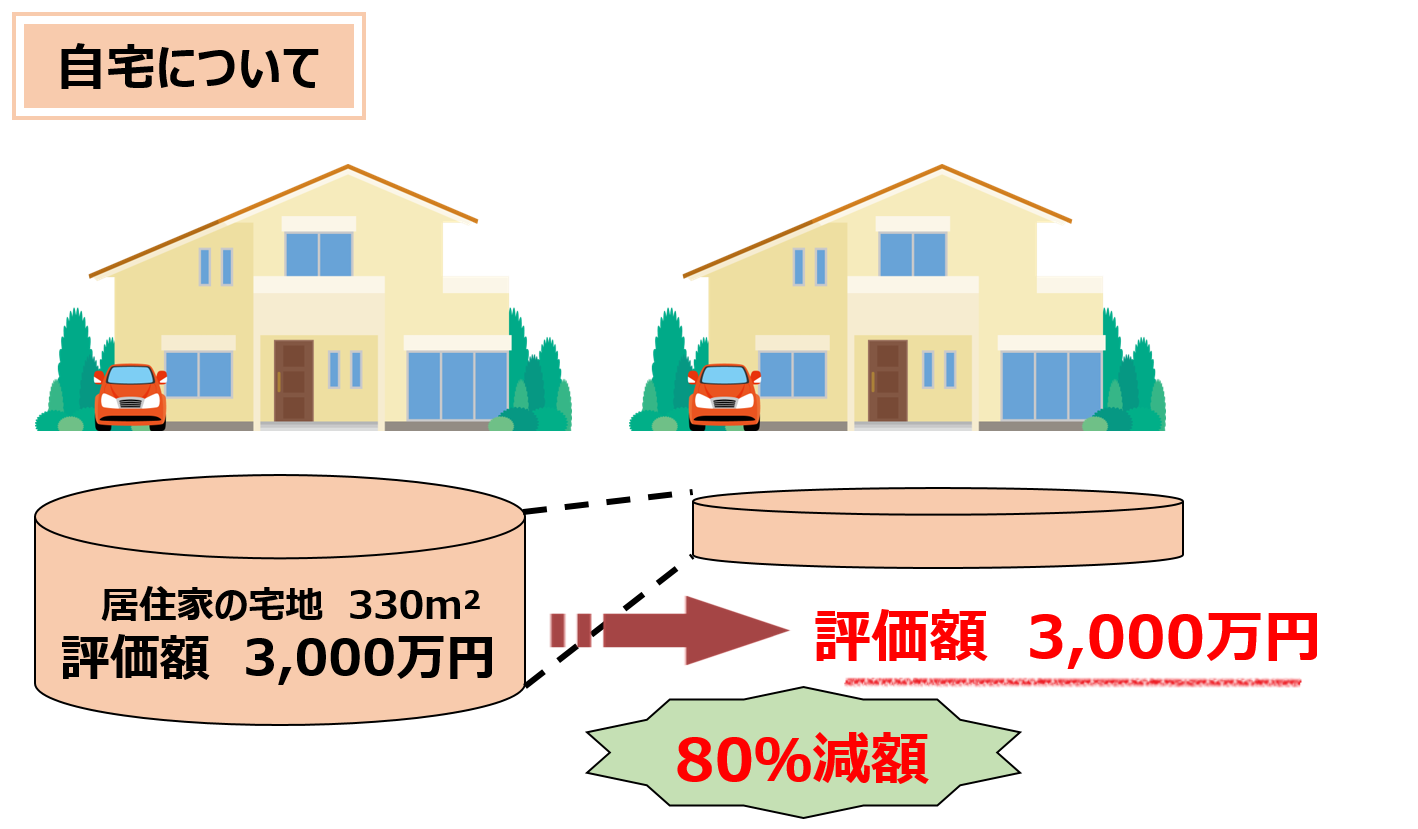

居住用宅地について

・居住用宅地の減額割合は80%

・限度面積は、330㎡

例えば、ご自宅が居住用宅地330㎡、評価額3,000万円の土地という場合、相続税の課税対象額が、80%減額され、600万円となります。

参考情報

■二世帯住宅の取扱い

今回の改正により、二世帯住宅でお互いの世帯間で行き来ができない場合でも同居として取扱いできるようになりました。

しかし区分所有登記されている場合は、従来と同様別居扱いになるため注意が必要です。

■老人ホーム入居の取扱い

生活拠点が老人ホームとなっていても、老人ホームに入居する理由など、条件を満たす場合は特例適用が可能です。

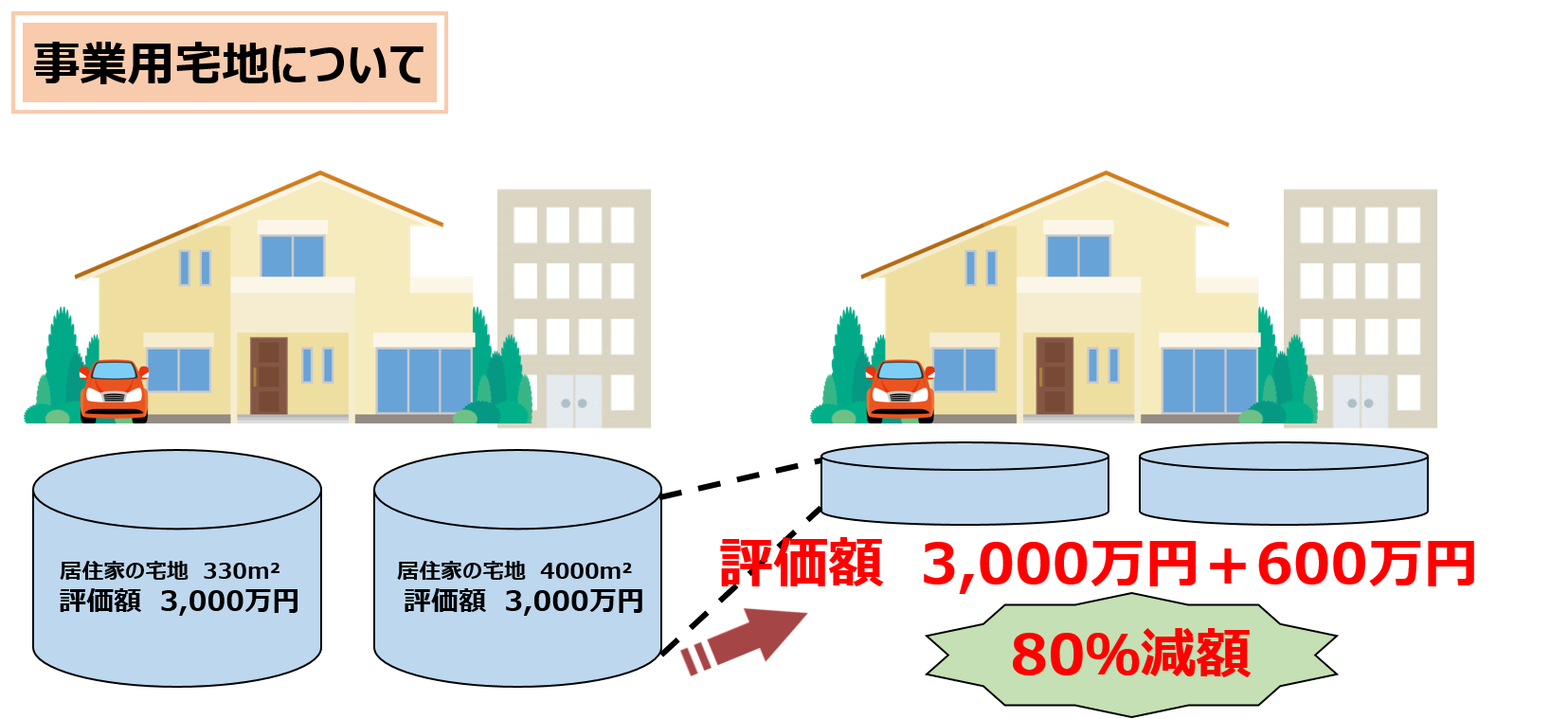

事業用宅地について

・事業用宅地の減額割合は80%。

・事業用宅地の限度面積は、400㎡

となっています。

例えば、図のように、居住用宅地、事業用宅地が併設しており、居住用宅地330㎡、評価額3,000万円、事業用宅地400㎡、評価額3,000万円の場合、相続税納税対象額は2つ合わせて1,200万円となります。

「事業用」とは、一般的に事業所得や雑所得を生ずる事業です。

例えば、青果商・コンビニ・コインランドリー・太陽光発電などのことを指します。

※ただし、不動産業・駐車場業は含みません。

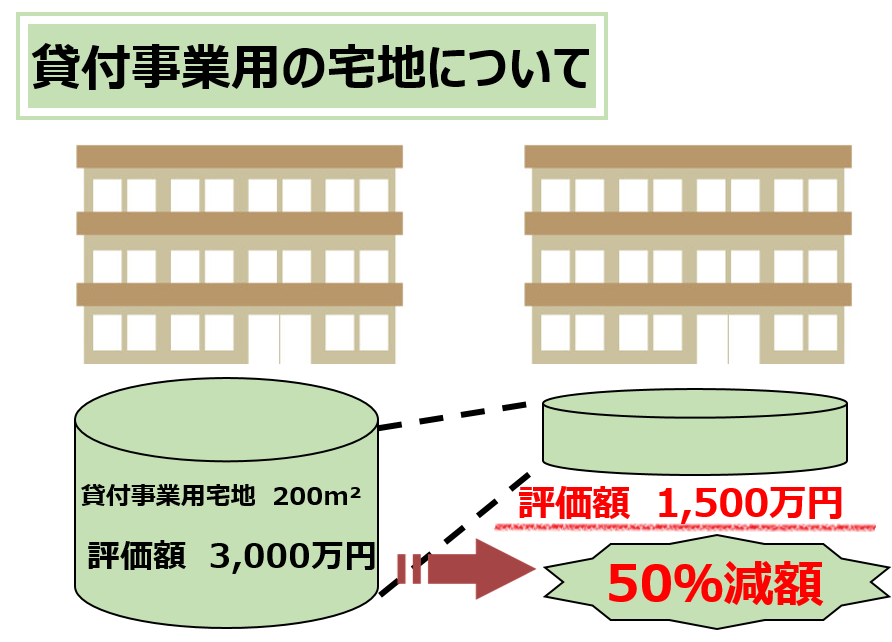

貸付事業用の宅地について

・貸付事業用宅地の減額割合は50%

・貸付事業用宅地の限度面積は200㎡

となっています。

例えば、図のように、貸付事業用の宅地が200㎡、評価額3,000万円の場合、相続税納税対象額は1,500万円となります。

「貸付事業用」とは、不動産貸付業、駐車場業、自転車駐車場業をいい、一般的に不動産所得を生ずる事業のことを指します。

小規模宅地を受けるためのポイント

では、自宅の土地を相続した場合には、全てこのような減額がされるかというとそうではありません。

いくつかの要件を満たさないとこの特例は受けられないのです。

その要件のポイントとなるものが2つあります。

1. 誰が自宅の土地を相続するのか

2. 相続後、その自宅に居住するのか、その自宅を売却するのか

必要ポイントをきちんと抑えて、相続税発生時に備えましょう。

小規模宅地の特例を受けるための手続き

小規模宅地等の特例は、宅地の評価額の80%が減額される規定です。

面積の制限はありますが、地価の高い地域に宅地を持っている方にとっては相続税が課税される金額を大幅に減らすことができます。

したがって、この特例の適用を受けることによって相続税額が0円になるという方も多いと思います。

しかし、この規定の適用を受けた場合には、相続税額が0円であっても相続税の申告手続きが必要となります。

相続税の申告手続きについては、相続税の申告書を提出するとともに、その申告書に次の書類を添付する必要があります。

1. 減額金額の計算に関する明細書

2. 遺言書の写し

3. 財産の分割の協議に関する書類の写し

4. 住民票の写し及び戸籍の附表の写し(居住用宅地の場合)

小規模宅地の特例を活用する際は、専門家へご相談ください

ご自身で対策を立てて、後々相続税を支払うことになってしまったということがないように、専門家へのご相談をお勧めいたします。

また、小規模宅地の特例以外にも、生前贈与にはいくつかの特例があり、財産所有者の年齢や家族構成、全体的な財産額や財産構成によって、使い分けが必要となります。

ご自身に合った方法はどれなのか、一緒に見つけていきましょう。

サポートメニュー

相続手続きに関するご相談をお考えの方へ

相続税申告に関するご相談をお考えの方へ

よくご相談いただくケース

お客様からの声、相談解決実績に関して